【年収別】インプラントで医療費控除を使ったらいくら戻ってくる?申請方法も解説

2024/4/22

2024/7/18

#インプラント

「インプラントで医療費控除が使えると聞いたけど申請方法が大変そう」

「一番得する方法で医療費控除を実施したい」

「そもそも医療費控除は適用できるの?」

難しそうな漢字がならび思わず二の足を踏んでしまいそうな医療費控除。

しかし医療費控除は実施することで、数万円や数十万円還付されることもあり、絶対に利用したほうがいいお得な制度です。

申請方法はもちろん、どのように計算されて返金額が決定されるのかを知ることで、制度をお得に利用できるようになります。

本記事では、一見わかりづらい医療費控除の申請方法から気を付けるべきポイントまで網羅して解説しています。

この記事を読めば、インプラントで医療費控除を実施に関して迷うことなく最大限にお得に活用できるようになるでしょう。

- 3.1医療費控除の計算方法

- 6まとめ

インプラントで医療費控除はできる?

結論、 インプラントで医療費控除は活用できます。

治療を目的としている場合は、医療費控除が活用できるため、自由診療であるインプラントも医療費控除の対象となります。

しかし、審美目的の治療の場合、例えばホワイトニングといった治療の場合は医療費控除の対象にはあたりません。

インプラントで医療費控除ができないパターン

インプラント治療は医療費控除が活用できますが、場合によってはできないこともあります。

そのパターンを把握することで、医療費控除を申請したけど認められないという事態を回避しましょう。

治療費用が年間で10万円未満の場合

医療費控除は、医療費の総額が10万円を超えない限り認められません。

そのため、インプラントのような高額な治療であっても医療費が10万円を超えていない場合は適用できない場合があります。

そもそもインプラントの治療費が10万円を超えないケースは、非常に珍しいのですが、気を付けるのは「分割払い」の場合でしょう。

年をまたいで分割で費用を払った場合、分割した金額が10万円未満の場合は医療費控除を利用できません。

また年収が200万円未満の場合は、所得の5%という数値が適用されますので、その際は治療費が10万円に満たない場合でも医療費控除を申請できる可能性があります。

保険金で補填される金額を含めると10万円未満の場合

世の中には、民間の保険や社会保険で治療費や入院費用を補てんする仕組みがあります。

}医療費控除を計算する際、医療費はそれらで補てんされた金額を差し引いて計算します。

1年間の医療費から、保険といった補填される金額を差し引いたときに、その金額が10万円未満であった場合、医療費控除は適用することはできません。

補てんされた金額がいくらなのか確認したうえで、医療費控除が申請できるのかを確認しましょう。

所得税をそもそも払っていない場合

医療費控除は、所得税を還付する仕組みです。

そのため、申請者が所得税を払っていない場合は還付する原資がないため申請ができません。

収入がない人は所得税を支払っていないため、医療費控除の申請はできないのです。

所得税を支払っている方が必ず申請するようにしましょう。

医療費控除の申請を実施しない場合

医療費控除は、勝手に誰かが計算して還付してくれるものではありません。

医療費控除を受けるには必ず申請が必要です。

医療費が10万円を超えそうなら、必ず申請しましょう。

セルフメディケーション税制を適用している場合

医療費控除は、セルフメディケーション税制を適用する場合、同時に適用はできません(選択制)。

セルフメディケーション税制とは、以下の制度をさします。

セルフメディケーション税制(特定の医薬品購入額の所得控除制度)は、医療費控除の特例として、健康の維持増進及び疾病の予防への取組として一定の取組を行う個人が、平成29年1月1日以降に、スイッチOTC医薬品(要指導医薬品及び一般用医薬品のうち、医療用から転用された医薬品)を購入した際に、その購入費用について所得控除を受けることができるものです。

引用:セルフメディケーション税制(医療費控除の特例)について|厚生労働省

これは医療費控除を実施していない人が利用できる税制で、医療費控除かセルフメディケーション税制のいずれかを選択する必要があります。

そのため、セルフメディケーション税制を利用している人は医療費控除の申請はできません。

医療費控除でいくら戻ってくる?

医療費控除でいくら戻ってくるのかは、計算式に当てはめれば誰でも計算が可能です。

計算式を把握して、どれくらい戻ってくるのかをまずシミュレーションしてみましょう。

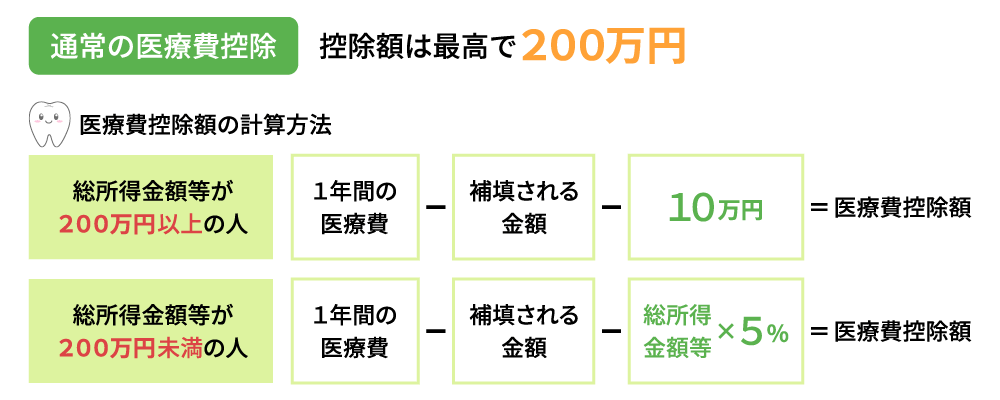

医療費控除の計算方法

医療費控除で戻ってくる金額の計算は2段階です。

医療費控除額を計算し、医療費控除額に現在の所得税の税率をかけて計算します。

医療費控除の計算方法は、以下です。

その年に支払った医療費の合計ー保険などで補てんされる金額ー10万円もしくは、所得総額の5%=医療費控除の金額

上記の式で算出した医療費控除の金額に、現在の所得税率をかければ戻ってくる金額の算出が可能です。

つまり、下記の式で計算します。

医療費控除の金額×現在の所得税率=還付される金額

計算に必要なそれぞれの項目について詳しく解説します。

①その年に払った医療費の合計

まずは、その年に払った医療費の合計です。

この金額は、大きければ大きいほど還付される金額は大きくなります。

ルールを理解して、抜け漏れがないようにしましょう。

対象となる医療費については、正確な一次情報である国税庁のページを確認しておきましょう。

(No.1122 医療費控除の対象となる医療費|国税庁)

インプラント治療では「医師または歯科医師による診療または治療の対価」「医師等による診療等を受けるための通院費、医師等の送迎費、入院の際の部屋代や食事代の費用、コルセットなどの医療用器具等の購入代やその賃借料で通常必要なもの」の通院費にあたる部分が適用されます。

ただしタクシーや自家用車では適用されず、公共の交通機関である場合に適用されるということを理解しておきましょう。

またこの医療費は、生計をともにする家族の分の医療費も対象となります。

生計をともにするというのは、同居しているかは関係なく、仕送りをしているといった場合でも生計をともにする家族ということができます。

個人で申請するよりも生計をともにする家族の分まで医療費として申請する方が、還付される金額は大きくなることを覚えておきましょう。

②保険等で補填される金額

生命保険や医療保険などで給付される入院費や医療費などが該当します。

補填される金額が、実際の治療費よりも多くなる場合は、治療費に相当する金額を申請すれば大丈夫です。

③10万円もしくは、所得総額の5%

医療費控除の金額から必ず差し引かれる費用です。

所得が200万円以上の場合は、10万円が一律差し引かれます。

所得が200万円未満の場合、所得の5%が引かれる計算になるので、例えば所得が150万円の場合は、150万円の5%なので7.5万円が引かれる計算になります。

ここで気を付けるのは、なるべく医療費控除はまとめて実施した方がいいということです。

医療費控除を実施する分だけ、10万円が引かれた形で控除額が決定します。

仮に所得税が33%の人であれば、医療費控除の申請回数が1回増えるだけで3.3万円分の還付の金額に差が生まれます。

そこで「なるべく医療費は分割で支払いしない」「生計をともにする家族はまとめて申請する」などして医療費控除を実施する回数は極力減らすように心がけるとよいでしょう。

④申請者の所得税

最後に医療費控除の控除金額が決定した際に、還付金の金額を決めるのは「申請者の所得税率」です。

所得税率は、日本においては累進課税制度という仕組みで所得が高い人ほど税率が高くなる仕組みになっています。

まず日本における現在の所得税率のテーブルを確認しましょう。

| 課税される所得金額 | 税率 |

|---|---|

| 1,000円から1,949,000円まで | 5% |

| 1,950,000円から3,299,000円まで | 10% |

| 3,300,000円から6,949,000円まで | 20% |

| 6,950,000円から8,999,000円まで | 23% |

| 9,000,000円から17,999,000円まで | 33% |

| 18,000,000円から39,999,000円まで | 40% |

| 40,000,000円以上 | 45% |

このように所得が大きくなるだけ、所得税率が上がっていきます。

つまり還付される金額もアップします。

例えば、最高税率である45%の場合、控除金額の45%が還付されますので医療費の約半額近くが戻ってくるのです。

そのため、生計を共にする家族で一番所得税が高い方が申請することで多くの還付金を得られるので申請者を選定することも視野にいれておきましょう。

例えばですが、1本40万円のインプラント治療を実施した場合、年収別に以下のような還付金を受け取ることができます(※保険で補てんされる金額がない場合)。

・年収200万円以下の場合

年収が195万円未満か、否かで税率が変わります。

年収195万円の場合は、195万円の5%である9.75万円が引かれる形となり、以下の計算式になります。

40万円-0万円(補てんされる金額)-9.75万円=30.25万円

30.25万円の10%が還付されるため、3.025万円が還付される計算となります。

仮に年収190万円の場合は、190万円の5%である9.5万円が引かれる形となり、以下の計算式になります。

40万円-0万円(補てんされる金額)-9.5万円=30.5万円

30.5万円の5%が還付されるため、1.525万円が還付される計算となります。

年収の差は5万円しかないのですが、所得税率が5%から10%に変わるため還付される金額も倍額近くになるのです。

・年収300万円の場合

年収300万円の場合、定額の10万円が差し引かれます。

40万円-0万円(補てんされる金額)-10万円=30万円

所得税率は10%のため、30万円の10%が還付されるため3万円が戻ってきます。

以下にあるような年収200万円以上の場合は、定額の10万円が差し引かれるため、所得税率の違いで計算が可能です。

・年収400万円の場合

所得税率が20%のため、30万円の20%が還付されるため6万円が戻ってきます。

・年収500万円の場合

所得税率が年収400万円と同様20%のため、30万円の20%が還付されるため6万円が戻ってきます。

・年収600万円の場合

所得税率が年収400万円や年収500万円と同様20%のため、30万円の20%が還付されるため6万円が戻ってきます。

・年収700万円の場合

所得税率が23%のため、30万円の23%が還付されるため6.9万円が戻ってきます。

・年収800万円の場合

所得税率が年収700万円と同様の23%のため、30万円の23%が還付されるため6.9万円が戻ってきます。

・年収900万円の場合

所得税率が33%のため、30万円の33%が還付されるため9.9万円が戻ってきます。

年収900万円を超えると所得税も跳ね上がり、還付金もそれにともなって高くなります。

このように所得が高ければ高いほど、医療費控除は多くの金額が還付されることを覚えておきましょう。

医療費控除の申請方法

医療費控除をどのように申請するのかを確認しましょう。

医療費控除の申請期間を知る

医療費控除には、申請の期間があります。

1月1日から12月31日の1年間の医療費の合計を、その翌年の2月16日から3月15日までの期間に申請します。

医療費控除は過去5年にさかのぼって申告が可能ですので、申告がもれていた場合は再申請することが可能です。

ただし5年にさかのぼるといっても、複数年分をまとめて申請することはできません。

申請方法①書類を作成し申請

医療費控除は確定申告と同時に、医療費の内訳書を記載し申請する必要があります。

確定申告の方法は本記事では割愛しますが、書類を作成のうえ税務署に直接申請する方法を紹介しますので参考にしてみてください。

まず、以下のURLにアクセスしていただき「医療費控除の明細書」をダウンロードして記載します。

確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)|国税庁

次に、以下のURLにアクセスのうえ「医療費集計フォーム」に記載する形であれば、エクセル形式の書類であるため、PC上で記入することができます。

医療費集計フォームのダウンロード

また年に一度ほど送られてくる医療費の通知書は、医療費の内訳として利用することができますので、届いたらしっかり保管しておくとよいでしょう。

申請方法②「e-Tax」を利用する

e-Taxは、書類を税務署に郵送したり直接窓口に持っていったりする必要はなく、インターネット上で手続きを完了させることができます。

またマイナポータルと連携させることで、医療費通知情報の連携が可能です。

e-Taxを利用することで、案内にそって数値を打ち込むため計算ミスが防がれたり、領収書の添付といった作業も不要になります。

e-Taxが利用できる環境であれば、積極的に利用していきましょう。

詳しくは以下をご覧ください。

e-Tax公式サイト

Medeeではインプラント治療で経験豊富な歯科医院をご紹介しています

当サイトMedeeでは、医療費控除が利用できるインプラント治療に対応している歯科医院をご紹介しています。

医療費控除で還付が受けられるとはいえ、高額なインプラント治療。

専門性の高い歯科医院で治療を受けることで、後悔のないインプラント治療を実施しましょう。

東京でインプラント治療をしている歯科医院一覧

まとめ

本記事では、インプラント治療で医療費控除を利用できるのか、その場合の注意点や年収別の還付金の計算方法などを紹介しました。

インプラントといった高額な治療をおこなった方は、必ず医療費控除ができるかどうかを確認し万端の準備で還付を受けられるようにしておきましょう。

場合によっては、それだけで数十万円の金額が戻ってくる可能性もあります。

医療費控除には申請期間がありますので、余裕をもった対応でお得にインプラント治療を実施してみてください。

新着記事

インプラントのおすすめ歯科医院について

歯周病でもインプラント治療は受けられる?費用や注意点について解説

【2024年】品川区のエリアでインプラント治療におすすめな歯科医院3選

差し歯かインプラントどちらがおすすめ?違いや選び方をそれぞれ解説

20代でもインプラントはできる?メリットデメリット含め徹底解説

関連する記事

歯周病でもインプラント治療は受けられる?費用や注意点について解説

差し歯かインプラントどちらがおすすめ?違いや選び方をそれぞれ解説

20代でもインプラントはできる?メリットデメリット含め徹底解説

インプラントで口臭が発生するのはなぜ?原因と対処法を解説

インプラントとブリッジどっちにすべき?7つの違いについても解説

インプラント治療後の歯磨きの仕方や注意点!歯磨き粉の選び方も解説

【年収別】インプラントで医療費控除を使ったらいくら戻ってくる?申請方法も解説

全部の歯をインプラントにするデメリットは?メリットや治療法も併せて解説

インプラントを奥歯に2本入れる際の費用はいくら?費目ごとの金額も紹介

インプラントの寿命はいつ?長持ちさせる工夫や寿命が近い際の対処法も紹介

インプラント治療の費用相場は?内訳や費用を左右する項目も解説

【2024年】品川区のエリアでインプラント治療におすすめな歯科医院3選

インプラントとは?治療にかかる費用や他の治療法との違いも解説